Correctie technologie sectoren, traditionele sectoren hoger

Correctie technologie sectoren, traditionele sectoren hoger

Beste beleggers, beursvolgers ...

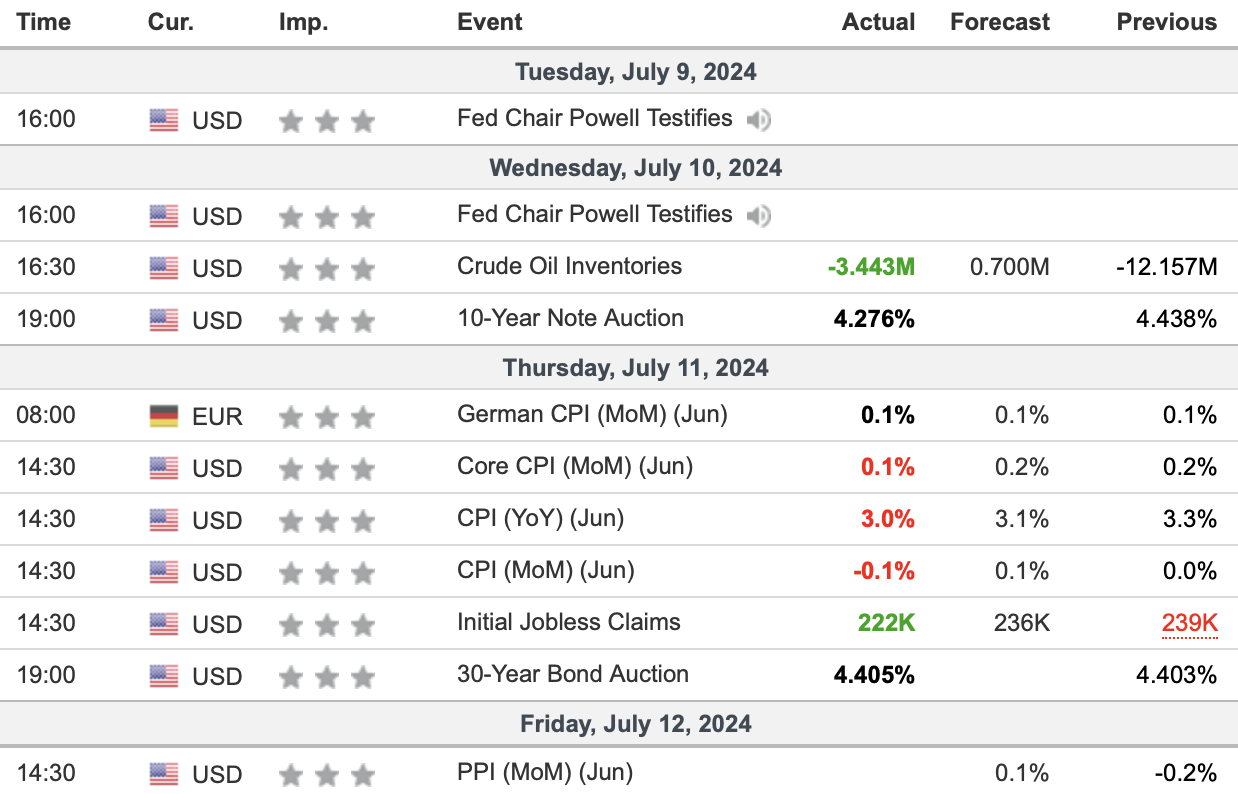

De inflatiecijfers vielen mee donderdag waardoor we toch wat verdeeldheid kregen op de markten, de 10 jaar rente zakte na de cijfers wat weg tot rond de 4,2%. De technologie verloor fors met rond de 2% daling, de SOX index verloor zelfs 3,5%. Aan de andere kant zien we winst bij de Dow Jones terwijl de Dow Transport en de Russel 2000 met een fors winst de sessie afsloten. Verder liep de euro op tot rond de 1,086 dollar, de Brent olie zien we rond de 85,8 dollar vanmorgen. Er lopen wat posities, mogelijk gaan we in de loop van de sessie winst nemen ... Daarna kunnen we weer wat keuzes maken wat betreft het handelen ...

Voor wie graag een tijdje één van onze signaaldiensten wil volgen kan nu gebruik maken van onze aanbieding. U kunt dan een abonnement proberen tot 1 SEPTEMBER 2024. Systeem Trading voor €35, Guy Trading voor €40, Polleke Trading voor €45 en COMBI-Trading voor €75. Kijk nu een tijdje met ons mee en beslis daarna of een signaaldienst bij u past ... Let op, er komt iets groots aan op de korte termijn ... Schrijf u nu in via de link https://www.usmarkets.nl/trade...

Marktupdate 12 juli:

Wall Street laat opnieuw een enorme divergentie zien tussen de technologie en de traditionele indices. Deze keer verloren de technologie aandelen en dan vooral die bekende TOP-7 bedrijven fors. Zo moesten Apple, Amazon, Alphabet en Microsoft met 2,5% terug, Meta Platforms verloor ruim 4% terwijl Tesla na een sterke reeks 8,5% verloor donderdag. Nvidia verloor 5.6%.

De daling bij de BIG Technologie zorgde ervoor dat de recordreeks werd stopgezet. De Nasdaq verloor donderdag 1,95% terwijl de Nasdaq 100 met 2,25% terug moest. De chip gerelateerde SOX index verloor zelfs 3,5%. Door dat de technologie aandelen ook zwaar wegen op de S&P 500 zien we daar ook een verlies van 0,9%.

Aan de andere kant van de markt, en dan bij de traditionele indices werden er plussen neergezet. De Dow Jones boekte 0,1% winst terwijl de Dow Transport index met 2,2% winst het best voor de dag kwam donderdag. De Russel 2000 deed het met een winst van maar liefst 3,77% winst deze keer het beste op Wall Street.

U ziet het, de divergentie is terug na 1 sessie waar alles samen nog rond de 1% wist op te lopen, de divergentie is nu wel omgekeerd ofwel traditioneel omhoog en technologie omlaag. Het blijft opvallen dat het geld niet uit de markt wordt gehaald maar men switcht van sector naar sector. Om een echte correctie te krijgen moet er geld uit de markt worden gehaald, het is blijkbaar nog niet het moment daarvoor ...

Daarom zullen we vandaag winst moeten nemen op de posities die we vooral bij de technologie gerelateerde sectoren open hebben staan. De leden zullen op tijd bericht krijgen daarover. De divergenties kunnen zo weer omslaan en daarom moeten we voorzichtig blijven.

Nog een belangrijk punt is dat de grote banken JP Morgan, Wells Fargo en Citigroup met hun kwartaalcijfers komen vandaag, daarmee wordt meteen de start van het cijferseizoen afgeblazen en we kunnen een hele reeks cijfers verwachten vanaf volgende week.

Enkele belangrijke punten voor vandaag:

- De Big Tech en de S&P 500 corrigeren door de terugval van de "Magnificent Seven" bedrijven.

- De aandelen van grote banken presteren dit jaar beter dan de rest van de S&P 500 en dat vertrouwen van beleggers wordt vandaag op de proef gesteld omdat JP Morgan, Wells Fargo en Citigroup alle 3 met hun resultaten over het tweede kwartaal komen.

- Het laatste teken is dat de inflatie verder afkoelt en dat maakt het waarschijnlijker dat de Federal Reserve voldoende vertrouwen krijgt om de rente dit najaar te verlagen.

- De kans op een renteverlaging in september steeg donderdag na de gunstige cijfers naar 83%.

- Ondertussen loopt Amerika's meest onopgeloste gigantische probleem verder en verder op, de staatsschuld komt al bijna uit op 35 biljoen dollar. Dat is al ruim 10 keer de waarde van Apple op dit moment.

- Deze schuld groeit snel tot onhoudbare niveaus en Amerikanen zullen uiteindelijk een groot aantal ongelukkige keuzes moeten maken.

- Steeds meer horen we een waarschuwing dat de markt nu toch echt rijp is voor een correctie van minimaal 10%. Het zijn dan ook niet de minsten die het aangeven op Wall Street met Morgan Stanley voorop.

- We blijven zoeken naar kansen om op te handelen en waar ik dan signalen over stuur naar de leden. We doen het bekeken over het gehele jaar nog altijd goed maar het moet beter kunnen. Lid worden en vooral blijven loont daarom zeker.

Europa:

Europa sluit wat verdeeld, ook hier divergentie tussen de technologie en de traditionele sectoren. De meer traditionele sectoren kregen steun door de Amerikaanse inflatiecijfers die meevielen. Uit de cijfers bleek dat de consumentenprijzen in de VS over de maand juni op jaarbasis met 3% zijn gestegen tegen de 3,3% over de maand mei. Economen rekenden op een inflatie van 3,1%.

De Amerikaanse inflatie kwam dus wat lager uit dan werd verwacht, zo groeit het vertrouwen bij de Fed dat de inflatie duurzaam richting de doelstelling van 2% beweegt. Mede daardoor groeien de kansen voor een renteverlaging in september. Ook de overtuiging is nu dat de Fed dit jaar mogelijk 3 keer zal verlagen in plaats van de 2 keer waar de markt eerder van uit ging.

Beleggers wachten vandaag op de start het cijferseizoen in de VS met de Amerikaanse grote zakenbanken JPMorgan, Wells Fargo en Citigroup.

De AEX sluit met 3,56 punten (0,38%) verlies donderdag, het slot komt nu uit op 936,06 punten. De DAX kende dan weer een positieve sessie met 127 punten (0,7%) winst, de index sluit nu op 18.534 punten. De CAC 40 won 53 punten (0,7%) en komt nu uit op 7.627 punten. De BEL 20 won donderdag 0,87%.

Economische cijfers deze week:

Signaaldiensten:

Er lopen posities die in de loop van de week werden opgenomen na lang wachten, we zien dat de technologie gerelateerde posities het goed doen nu. Wel moeten we opletten door de divergentie die er opnieuw was, dat geeft aan dat er nog geen geld uit de markt wordt gehaald, alleen switcht men van sector. Voor een grote daling moet het geld een tijdje uit de markt, zo ver is het dus nog niet ....

Als de markten echt doorzakken over de gehele lijn kan wel eens een schuiver worden tussen de 8% en 10% en mogelijk zelfs nog meer vooral gedreven door de 'Magnificent Seven' bedrijven waarvan er 5 behoorlijk opvallen. Hoe snel het op gang kan komen hebben we gemerkt donderdag, er was in no-time 2% van de indices af.

We blijven dus geduldig, eens de daling op gang komt kan het heel snel gaan en dan moeten we short in de markt zitten. We hebben dinsdag in ieder geval al een positie op de Brent olie met winst kunnen sluiten bij Systeem Trading en Guy Trading ... U kunt ons volgen door lid te worden via de aanbieding hieronder ...

Volg ons nu via de aanbieding tot 1 SEPTEMBER vanaf €35, ga naar https://www.usmarkets.nl/trade... en schrijf u snel in zodat u niets hoeft te missen.

Indicatie markt voorbeurs:

Wall Street kan volgens de indicaties iets hoger starten, we zien opnieuw een behoorlijke divergentie donderdag hetgeen alles er niet makkelijker op maakt. In Europa zien we via de futures een iets hogere opening. Hieronder een overzicht van de grondstoffen, rente en valuta.

- Brent olie: 85,8 dollar

- Goud: 2.410 dollar

- Rente VS 10 jaar: 4,21%

- Eurodollar: 1,086 dollar

- Bitcoin: 57.500 dollar

Rente 10 jaar VS:

De rente komt vanmorgen uit rond de 4,21%

Brent olie:

- Steun: 84-83-82-80

- Weerstand: 85,5-86-87,5-89

- Handelen op de Brent olie via onze signaaldiensten?

- Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 SEPTEMBER 2024 ...

Grafiek Brent olie:

Analyse AEX:

- Steun: 935-930-925-920

- Weerstand: 940-945-950-955

- 50-daags gemiddelde: 918,1

- Handelen op de AEX via onze signaaldiensten?

- Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 SEPTEMBER 2024 ...

Grafiek AEX:

Analyse Nasdaq 100:

- Steun: 20.150-20.050-19.900-19.750

- Weerstand: 20.250-20.350-20.500-20.750

- 50-daags gemiddelde: 19.045

- Handelen op de Nasdaq 100 index via onze signaaldiensten?

- Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 SEPTEMBER 2024 ...

Grafiek Nasdaq 100:

Analyse DAX:

- Steun: 18.500-18.350-18.200-18.100

- Weerstand: 18.650-18.750-18.900-19.000

- 50-daags gemiddelde: 18.450

- Handelen op de DAX via onze signaaldiensten?

- Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 SEPTEMBER 2024 ...

Grafiek DAX:

Analyse Dow Jones:

- Steun: 39.600-39.500-39.250-39.000

- Weerstand: 39.800-40.000-40.250-40.500

- 50-daags gemiddelde: 39.060

- Handelen op de Dow Jones via onze signaaldiensten?

- Schrijf u in via de link https://www.usmarkets.nl/tradershop en ontvang onze signalen en updates tot 1 SEPTEMBER 2024 ...

Grafiek Dow Jones:

Handelen op indexen en aandelen?

Voor wie een tijdje een van onze signaaldiensten wil volgen dan kunt u nu gebruik maken van de aanbieding. Een abonnement kunt u nu proberen tot 1 SEPTEMBER 2024, Systeem Trading voor €35, Guy Trading voor €40, Polleke Trading voor €45 en COMBI-Trading kan nu voor €75 !! Kijk vooral even een tijdje met ons mee en beslis daarna of het bij u past ...

Schrijf u in via de link https://www.usmarkets.nl/tradershop en dan staat u snel op onze lijst met leden ...

Met vriendelijke groet,

Guy Boscart