Wake-up call: Stevige duik Nasdaq, Dow blijft in de plus

Wake-up call: Stevige duik Nasdaq, Dow blijft in de plus

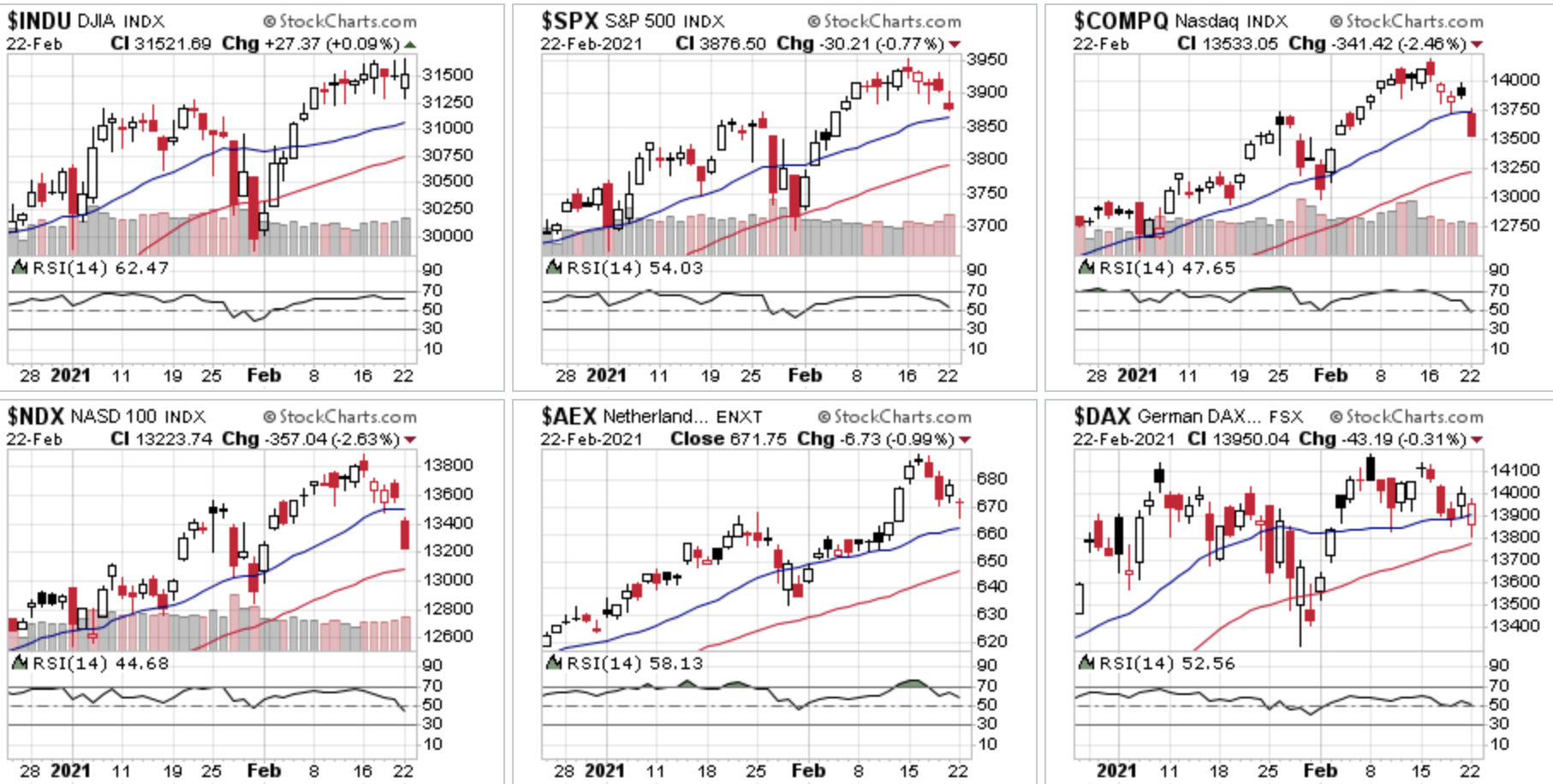

Via de futures zien we vanmorgen wat plussen op Wall Street voorbeurs, ook de DAX wil iets hoger maar de AEX laat een punt of 2 verlies zien via de futures. Gisteren toch een mindere sessie want de AEX verloor bijna 7 punten na even tot -13 te zijn gezakt, de DAX verloor slechts 43 punten. Op Wall Street ook duidelijk een sector switch met de tech indices fors omlaag terwijl de Dow Jones en de Dow Transport index in de plus wisten te sluiten. Wall Street begint wel steeds meer te kijken naar het verloop van de rente die verder oploopt via de obligatiemarkt.

De S&P 500 verloor maandag 0,8%, de Nasdaq verloor 2,5%. Aan de andere kant wist de Dow Jones 0,1% hoger te sluiten, ook de Dow Transport wist in het groen te sluiten, deze index won zelfs 0,8%.

Door dat de rente op de obligatiemarkten oplopen zien we dat er sneller winstnemingen komen bij aandelen die wat betreft hun waardering veel te hoog staan. Enig commentaar op die hogere rente wacht de markt nu op FED-voorzitter Jerome Powell want die zal rond 16:00 onze tijd getuigen bij het Congress. Powell zal de komende dagen vermoedelijk veel vragen krijgen over hoe de FED de inflatie-verwachtingen kan temperen in een periode waarin de lange rentes scherp stijgen.

Verder rekenen beleggers erop dat president Biden de uitrol van vaccinaties en zijn stimuleringspakket van 1,9 biljoen dollar voor het economisch herstel snel waar kan maken want een en ander neemt tijd in beslag terwijl die 1,9 miljard dollar de markt in deze conditie kan verzadigen (teveel op het verkeerde moment). Daarmee bedoel ik een combinatie van de stijgende inflatie en het vooruitzicht dat de rente sneller dan verwacht zal gaan oplopen.

Dat alles zorgt ervoor dat men de Amerikaanse staatsleningen in de uitverkoop doet. Als de obligaties goedkoper worden dan stijgt de rente erop vanzelf om ze aantrekkelijker te maken voor beleggers die op zoek zijn naar rendement. Bij meer rendement op obligaties zal men de dure aandelen verkopen en dat is dus precies hetgeen we nu merken op de beurs.

De markt is nu dus zeer benieuwd hoe de FED zich zal gedragen de komende periode nu de rentecurve aan het draaien is? We horen plots de term 'tantrum' voorbij komen en dat wil zeggen dat de Fed achterop geraakt bij de marktverwachtingen voor de economische groei en de rente. Weer iets om goed in de gaten te houden de komende tijd.

De indices blijven in de WIG hangen:

Ook na de sessie van gisteren blijven de meeste indices nog in hun WIG, wel dalen de Nasdaq en de Nasdaq 100 nu onder hun 20-daags gemiddelde en dat voor het eerst sinds eind januari. De AEX zien we ook rond dat 20-MA terwijl de DAX naar het 50-daags gemiddelde zakt. De Dow Jones blijft overal nog veilig boven maar de index verloor ook niks gisteren en blijft zo heel dicht bij het record. Ook de S&P 500 kan nog boven de beide MA's blijven na de moeilijke sessie van maandag. Wel opletten met de divergenties die we nu zien want zoals ik al aangaf komt er een grote beweging aan.

De indices blijven nog in de WIG voorlopig al moeten we wel beginnen op te letten met de Nasdaq en de Nasdaq 100 die beiden in een paar sessies helemaal onderaan staan nu. Iets om in de gaten te houden en vooral ook naar het vervolg van de Dow Jones in de gaten beginnen te houden want daar zitten die grote 8 niet allemaal in, er zitten er slechts 2 van de 8 in en dat zijn Apple en Microsoft.

Waardering, technische conditie markt:

Vorige week gaf ik al aan dat er een correctie zou komen op Wall Street en dan vooral bij de TOP 8 aandelen, we zien die correctie nu bij de Nasdaq en de Nasdaq 100, ook de semi-conductor index kende een slechte sessie maandag. De correctie lijkt niet overal in te zetten, de Dow en de Dow Transport indexen weten zelfs nog te plussen en dicht bij hun records te blijven. De Transport sector, de industrie aandelen, de energie en de banken worden nu gekocht terwijl de Technologie in de verkoop gaat. Na de afgelopen dagen ga ik dan ook nog steeds uit van een 8 tot 12% correctie bij de technologie indices. De waarderingen daar blijven veel te hoog, ook zien we dat de sector rotatie ervoor zorgt dat ze duidelijk worden afgeroomd. Tussendoor kunnen er zeker nog hersteldagen komen of korte sector rotaties.

De afgelopen week enkele posities goed kunnen sluiten:

Deze maand verloopt nog altijd naar wens, voor de 3e maand op rij is er winst maar de markt blijft moeilijk en uitdagend zodat ik voorzichtig moet blijven. Het is zeker ook niet de bedoeling om teveel risico te nemen, we moeten de markt rustig benaderen en vooral kalm blijven. Nu lopen er even geen posities, ik zal naar nieuwe mogelijkheden zoeken en ik verwacht dat die er snel gaan komen. Meedoen kan door lid te worden via de nieuwe aanbieding tot 1 MEI en dat voor €39 ...

De LIVEBLOG en. Twitter:

Via de LIVEBLOG en tussendoor ook via mijn Twitter account laat ik gedurende de dag ook wat grafiekjes met korte uitleg voorbij komen over de markt. Op Twitter kunt u mij volgen via @USMarkets dan kunt u deze snelle informatie die ik deel uiteraard ook inzien .... https://twitter.com/USMarkets , ook opvallende beursfeiten komen er vaak langs !

Euro, olie en goud:

De euro zien we nu rond de 1.217 dollar, de prijs van een vat Brent olie komt uit op 65,2 dollar terwijl een troy ounce goud nu op 1810 dollar staat.

Inter Market overzicht op slotbasis ...

Wordt nu lid tot 1 MEI voor €39 (nieuwe aanbieding):

Blijven schakelen tussen long en short blijft daarbij belangrijk de komende weken. Ook deze maand komen er nog genoeg kansen. Doe nu in ieder geval mee met de proef aanbieding voor nieuwe leden, die loopt tot 1 MEI en dat met een mooie korting !! ... €39 tot 1 MEI 2021 ... en voor Polleke €49 tot 1 MEI 2021 !!!

Schrijf u in voor Systeem Trading (€39 tot 1 MEI)

Schrijf u in voor Index Trading (€39 tot 1 MEI)

Schrijf u in voor Guy Trading (€39 tot 1 MEI)

Schrijf u in voor Polleke Trading (€49 tot 1 MEI)

Schrijf u in voor de Aandelen portefeuille (€30 tot 1 MEI)

Schrijf u in voor COMBI TRADING (€79 tot 1 MEI)

Hieronder het resultaat tot nu toe dit jaar (2021) ...

Met vriendelijke groet,

Guy Boscart