Rustige markt laat op zich wachten, wel kansen bij fors herstel

Rustige markt laat op zich wachten, wel kansen bij fors herstel

Goedemorgen,

De markten blijven extreem volatiel en dat hebben we weer gemerkt op Wall Street donderdag. Ook al sluiten de Dow Jones, de S&P 500 en de Nasdaq met weinig verschil ten opzichte van woensdag, toch waren de uitslagen gedurende de sessie met enkele procenten behoorlijk groot want het blijft een gevecht om de richting en dat blijft maar aanhouden. Er komt op een gegeven moment wel meer rust maar voorlopig nog niet, het enige wat we moeten doen in deze fase is de rust bewaren. Verder loopt de Brent olie verder op tot rond de 109-110 dollar voor een vat, de 10-jaars rente zien we vanmorgen rond de 2,89%. De grote vraag nu is wat de markten gaan doen als de rente een nieuwe aanval opzet richting de 3.2% ofwel de top van deze week?

Update vrijdag 13 mei:

Wall Street sluit de sessie verdeeld af donderdag, er werd eerst nog een diepere bodem neergezet maar op slotbasis viel alles nog redelijk mee. De S&P 500 eindigde 0,1% lager op 3.930 punten maar de index stond gedurende de sessie even op 3.859 punten. Dat was de laagste stand die de index bereikte sinds 25 maart 2021 en staat nu rond de 18% onder de top. Volgens de berekening zou een stand onder de 3.837 punten een daling van 20% markeren en dan voldoet deze index aan de veelgebruikte technische definitie van een berenmarkt. Wat betreft de term Bear Markt naderen we heel snel deze voorwaarde bij vrijwel alle indices op Wall Street, de Dow Jones komt er ook snel dichterbij want de index verloor opnieuw 104 punten. De Nasdaq die al in een Bear Markt zit sluit vlak een volatiele sessie af, de index won 7 punten terwijl de Nasdaq 100 een verlies van 22 punten laat zien.

In Europa staat de AEX index nu 19% onder de top, de DAX zien we vanaf de top nu ongeveer 16% lager. De CAC 40 die we ook volgen staat ook ongeveer 16% onder de top ofwel de hoogste stand ooit. In Europa zien we voorlopig nog geen "Bear Markt" maar ook hier komen we snel dichterbij deze voorwaarde, alle 3 deze indices naderen een 20% daling vanaf de top.

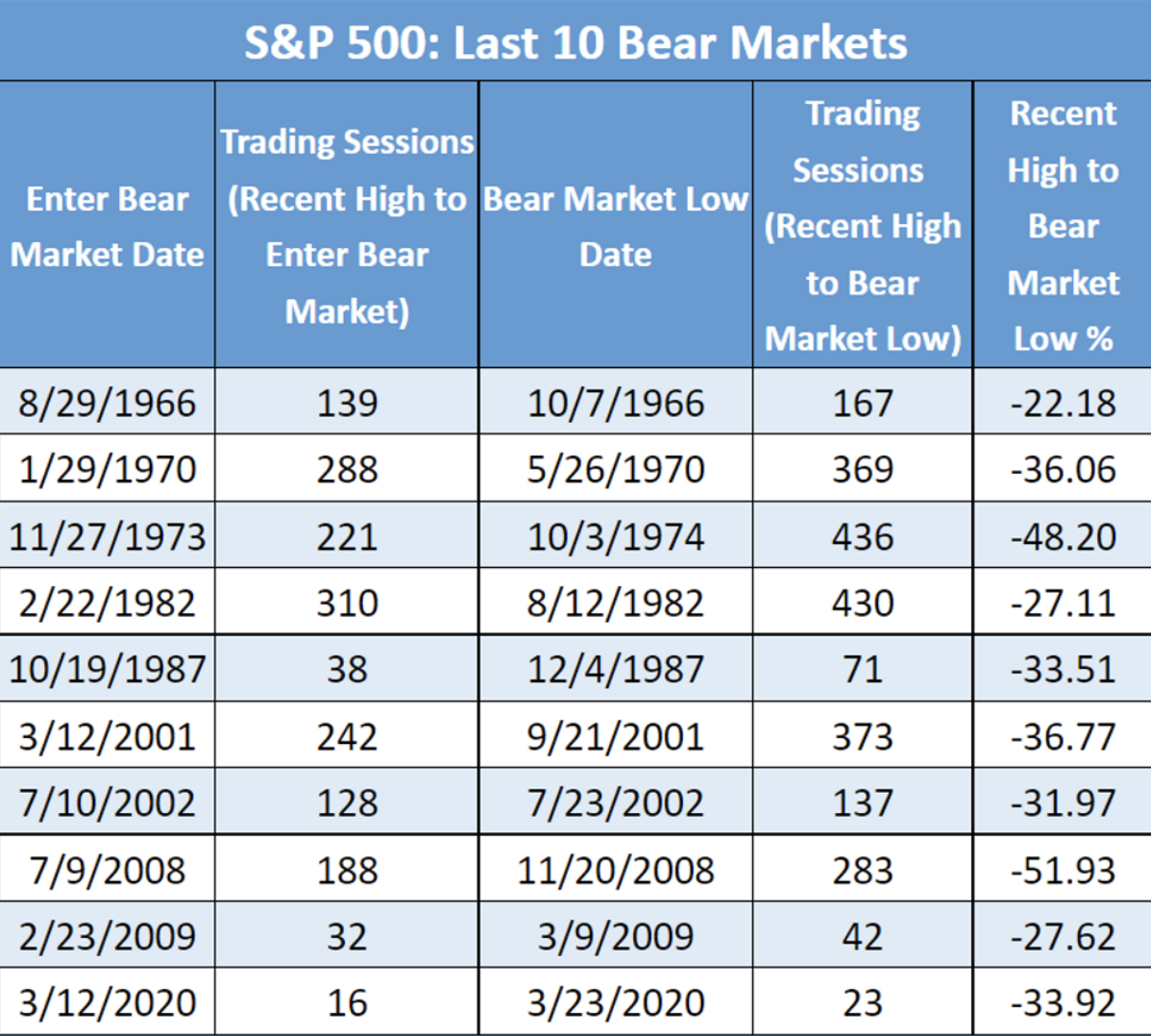

Dan hier het overzicht van de laatste 10 Bear Markets bij de S&P 500 index. Kijk ook vooral naar hoe lang ze duren, het kan heel lang maar ook zeer kort merken we. Denk er ook zeker aan dat die van 2009 en 2020 werden gesteund door de drukpers van de centrale banken, dat zien we nu duidelijk niet. Dat overzicht is ter indicatie, het zegt niks over wat we de komende tijd kunnen verwachten maar het helpt wel om in de zien wat we kunnen verwachten in een Bear Markt.

De signaaldiensten:

We kijken rustig verder of er zich mogelijkheden voordoen om wat posities op te nemen. Dat kan zowel long als short worden, alles hangt af van het verloop van de markt. Tot nu toe heb ik deze maand (MEI) nog niets kunnen doen. Deze week dus alert blijven en waar het kan zal ik zeker wat doen voor de leden. Door voorzichtigheid mis je soms wat maar over het gehele jaar 2022 bekeken doen we het nog altijd heel goed. De bedoeling is dat iedereen mee kan doen en dat met het nodige vertrouwen.

Meedoen met onze signalen kan nu via de nieuwe aanbieding die loopt tot 1 JULI 2022. Schrijf u nu snel in tot 1 JULI voor €35 via de Tradershop en kies uw abonnement via de link https://www.usmarkets.nl/tradershop

Marktoverzicht:

Wall Street kende opnieuw een volatiele sessie met grote uitslagen, dat zowel omhoog als omlaag, we geraken het gewend. Het enige wat telt is dat als je wat doet in deze markt je meteen goed zit en dat voor pakweg een dag of 2-3, tot nu toe is dat haast niet te doen. De Dow Jones verloor 104 punten, de S&P 500 sluit 5 punten lager. De tech indices sluiten iets hoger, de Nasdaq wint 7 punten terwijl de SOX index 15 punten hoger sluit.

In Europa wel nog verlies op slotbasis maar dat viel uiteindelijk mee, de AEX sluit 7,5 punten lager terwijl de DAX 89 punten verloor.

Dow Jones:

De Dow Jones zakt nog wat verder weg onder de bodem van eind februari en zet een nieuwe low neer op 31.230 punten, dat is al 1000 punten onder de vorige bodem. Dit alles is geen goed teken voor het vervolg, als de index verder onder druk blijft staan dan kan het nu redelijk snel doorzakken richting de 31.000 en zelfs de 30.000 punten op vrij korte termijn. De eerste steunzone wordt nu dus die 31.250 punten met daaronder de 31.000 en de 30.000 punten.

Weerstand nu de in eerste instantie de oude bodem rond de 32.200-32.300 punten, later de 32.750-32.850 punten als weerstand. Pas boven die zone kunnen we gaan denken aan de 33.000 punten en hoger. Hou er hoe dan ook rekening mee dat het bij een herstel behoorlijk snel zal gaan, de heftige rally's passen binnen een Bear Market.

AEX index:

De AEX blijft ook na de slechte start van donderdag redelijk overeind, de bodem lag op 662 punten wat dicht bij de bodem van begin maart is maar de index kon zich herpakken om op 675 punten te sluiten. Bij de AEX en de andere indices hier in Europa moeten we opletten, het zou wel eens kunnen dat het tijdens de volgende golf omlaag gaat breken en dat er nieuwe bodems worden neergezet. Als we naar short kijken, en het momentum is goed dan verwacht ik met de AEX wat te kunnen doen.

De AEX blijft wel nog steeds ver onder de 700-702 punten, de index sluit nu op 675 punten en blijft op koers om die 655-660 punten zone te gaan opzoeken en dan op slotbasis, dan is het de vraag of de index de bodem zal doorbreken of niet? Steun nu eerst rond de 670 punten, later de bodemzone 655-660 punten. Verder pas rond de 640-645 punten steun met daaronder de 625 punten.

Weerstand nu eerst de 680 en de 690 punten, later de bekende 700-702 punten weerstand.

DAX index:

De DAX blijft net als de AEX redelijk goed liggen bij het geweld op Wall Street, toch is de richting negatief en dat zien we duidelijk op de chart van de DAX hieronder. De eerste zware weerstand zien we rond de 13.850-13.900 punten met daar net boven de zone 14.000-14.100 punten waar we naast het 50-daags gemiddelde ook de lijn over de toppen zien uitkomen. Dus veel zit er volgens mij niet in omhoog wat betreft de DAX die op 13.740 punten de sessie afsloot donderdag. Als we naar weerstand 1 kijken dan nog 100 tot 150 punten, kijken we naar weerstand 2 dan zit er nog 250 tot 350 punten stijging in maar dat lijkt mij het maximale met de indicaties die nu voorhanden zijn.

De eerste steun zien we nu rond de 13.500-13.550 punten, later rond de 13.300-13.325 punten en de 13.100 punten steun. Onder die 13.100 punten ligt de weg open richting de bodem van begin maart, die komt uit rond de 12.450-12.500 punten.

Nasdaq Composite:

De Nasdaq bewoog weer eens fors op en neer gedurende de sessie, dat zien we aan het verschil tussen hoog (11.547) en laag (11.109), het slot dat net posities was zien we op 11.371 punten uitkomen ofwel precies midden in de dagrange. Dat maakt het zo moeilijk nu, die grote intraday bewegingen leveren mij geen betrouwbaar momentum op om met een positie wat langer in de markt te blijven zitten. Eerst maar eens bekijken wat de volgende beweging wordt nu, een poging tot herstel zit er wel in maar op een gegeven moment kan het net zo snel weer naar omlaag draaien zoals woensdag en donderdag met als gevolg een nieuwe en lagere bodem. Winst met een positie op hoog risico is goed mogelijk maar de kans op verlies met een positie blijft mijn inziens groter.

Bij herstel nu weerstand rond de 11.550 punten, later pas rond de 12.000 punten weerstand. Verder zien we rond de 12.250 en de 12.500-12.600 punten weerstand.

Overzicht resultaat dit jaar (2021):

Deze maand heb ik nog niets kunnen doen omdat het risico te groot blijft door de volatiliteit, het komt niet zo vaak voor dat ik geen instapmoment kan vinden maar op zich is dat niet erg want bij een markt als deze heb ik in het verleden een aantal keren verlies moeten lijden en dat wil ik nu voorkomen. Sterker nog, veel handelen in een markt als deze zorgt over het algemeen voor verlies. Er komen nog wel kansen maar ze moeten wel redelijk betrouwbaar zijn.

Alle posities die op het laatst van de maand april werden opgenomen werden met winst gesloten, het resultaat dit jaar loopt zo weer wat verder op en het verloop ziet er prima uit voor dit jaar. Ik blijf vooral de rust bewaren waar dat nodig is. Het is nu zoeken naar een mooi momentum om in te stappen. Door de volatiliteit blijven we nog altijd met kleine posities werken om zo geen onnodige risico's te lopen. Zie via de tabellen hieronder de resultaten voor deze maand (april) en dit jaar (2022).

Meedoen met onze signalen kan nu via de nieuwe aanbieding die loopt tot 1 JULI 2022. Schrijf u nu dus snel in tot 1 JULI voor €35. Ga meteen naar onze Tradershop en kies uw abonnement via de link https://www.usmarkets.nl/tradershop

Overzicht resultaten deze maand maart en dit jaar (2022)

Met vriendelijke groet,

Guy Boscart