Cijfers werkgelegenheid, deflatie dreigt in China en Europa hoger

Cijfers werkgelegenheid, deflatie dreigt in China en Europa hoger

Beste beleggers, beursvolgers ...

Een kalme sessie voor Europa donderdag zonder Wall Street, vandaag kunnen we meer volatiliteit verwachten want we krijgen de cijfers over de werkgelegenheid om 14:30. Hoe staat de arbeidsmarkt ervoor momenteel? En hoe zal men het cijfer dat seizoensgebonden is ontvangen. Vanaf volgende week krijgen we ook kwartaalcijfers waardoor het cijferseizoen van start gaat. Ook op het programma volgende week zijn de nieuwe inflatiecijfers uit de VS, beleggers zullen dat moment heel goed in de gaten houden. De markten zitten wel in een fase waarbij het kan doorzakken of nog een keer kan herstellen. Er kunnen zich snel weer mogelijkheden voordoen de komende week maar we blijven voorzichtig uiteraard.

De leden moeten goed en correct bediend worden, de kans op succes bij een instap ofwel een posities moet rond de 70% zijn. Verder hou ik de leden volledig op de hoogte, u kunt ook meedoen tot 1 maart voor € 35 ... Ga naar https://www.usmarkets.nl/tradershop ...

De Brent Olie komt vanmorgen uit rond de 77,6 dollar terwijl het goud rond de 2.700 dollar uitkomt. De 10 jaar rente in de VS blijft hoog, vanmorgen komt deze rente uit op 4,7%. Verder merken we dat de Bitcoin weer moet inleveren tot rond de 94.300 dollar. De euro zien we vanmorgen rond de 1,029 dollar.

Bekijk zeker ook de nieuwe VideoBlog via de link https://youtu.be/ypnSGRIOK60

Vrijdag 10 januari 2025:

Wall Street sloot woensdag gemengd, beleggers namen vooral de notulen van de laatste vergadering van de Fed door en passen daarop hun verwachtingen voor de rentetarieven dit jaar weer wat aan. De S&P 500 en de Dow Jones sluiten de sessie wat hoger af, de tech-heavy Nasdaq Composite en de Nasdaq 100 samen met de Russel 2000 sluiten de sessie vlak tot iets lager af.

De Europese beurzen sluiten donderdag wat hoger terwijl Wall Street gesloten bleef vanwege een dag van nationale rouw na het overlijden van oud-president Jimmy Carter. Verder was het een vrij rustige dag zonder de impulsen uit de VS ofwel Wall Street.

Verder hielden beleggers zich vooral bezig met de inflatie in de VS en Europa. Europese beleggers kregen donderdag de kans om de notulen van het laatste rentebesluit van de Federal Reserve te verwerken. Uit de notulen bleek dat de beleidsfunctionarissen zich zorgen maken over de opnieuw oplopende inflatie en dat de rente daardoor vermoedelijk in een langzamer tempo zal worden verlaagd.

In China merken we een ander beeld, daar stijgen de consumentenprijzen in december nog maar met slechts 0,1% op jaarbasis. Op maandbasis bleven de prijzen stabiel, na een daling van 0,6% in november. De producentenprijzen daalden in december op jaarbasis met 2,3%. In november was de afname 2,5%. De Chinese economie maakt zich steeds meer zorgen dat men te maken zal krijgen met deflatie. Totaal het tegenovergestelde van hetgeen er in het Westen gaande is en men de inflatie weer ziet oplopen.

- De Amerikaanse aandelenmarkten sloten woensdag met een wisselend resultaat, omdat handelaren de notulen van de Fed ter harte namen en hun rentevooruitzichten aanpasten.

- Centrale bankiers voorzien inflatierisico's als gevolg van Trumps komende handelsbeleid.

- Vanmiddag om 14:30 krijgen we de cijfers over de arbeidsmarkt over de maand december.

- Op macro-economisch vlak was er donderdag aandacht voor de detailhandelsverkopen in de eurozone, die in november met 0,1% stegen, waar een plus van 0,3% werd voorzien. Op jaarbasis was sprake van een stijging met 1,2%.

- Taiwan Semiconductor (TSMC) heeft in 2024 veel meer omzet behaald dan in 2023. Dit bleek vrijdag uit cijfers van de Taiwanese fabrikant van halfgeleiders.

Overzicht indices:

Voor dat de grote beweging er komt zien we altijd een soort strijd tussen de 'BULLS' en de 'BEARS'. Gisteren bleef Wall Street dicht zodat er amper wat gebeurde. De AEX won wel 0,77% en lijkt met een inhaalbeweging bezig, wel zien we nog de zware weerstand in de buurt van de 898-901 punten.

Via de futures zien we vanmorgen een lagere opening op Wall Street, Europa zal ook wat lager van start gaan zien we via de futures. Nu is het afwachten hoe de markt zich zal gedragen na de opening, er komen om 14:30 ook cijfers over de arbeidsmarkt.

Bekijk zeker ook de nieuwe VideoBlog via de link https://youtu.be/ypnSGRIOK60

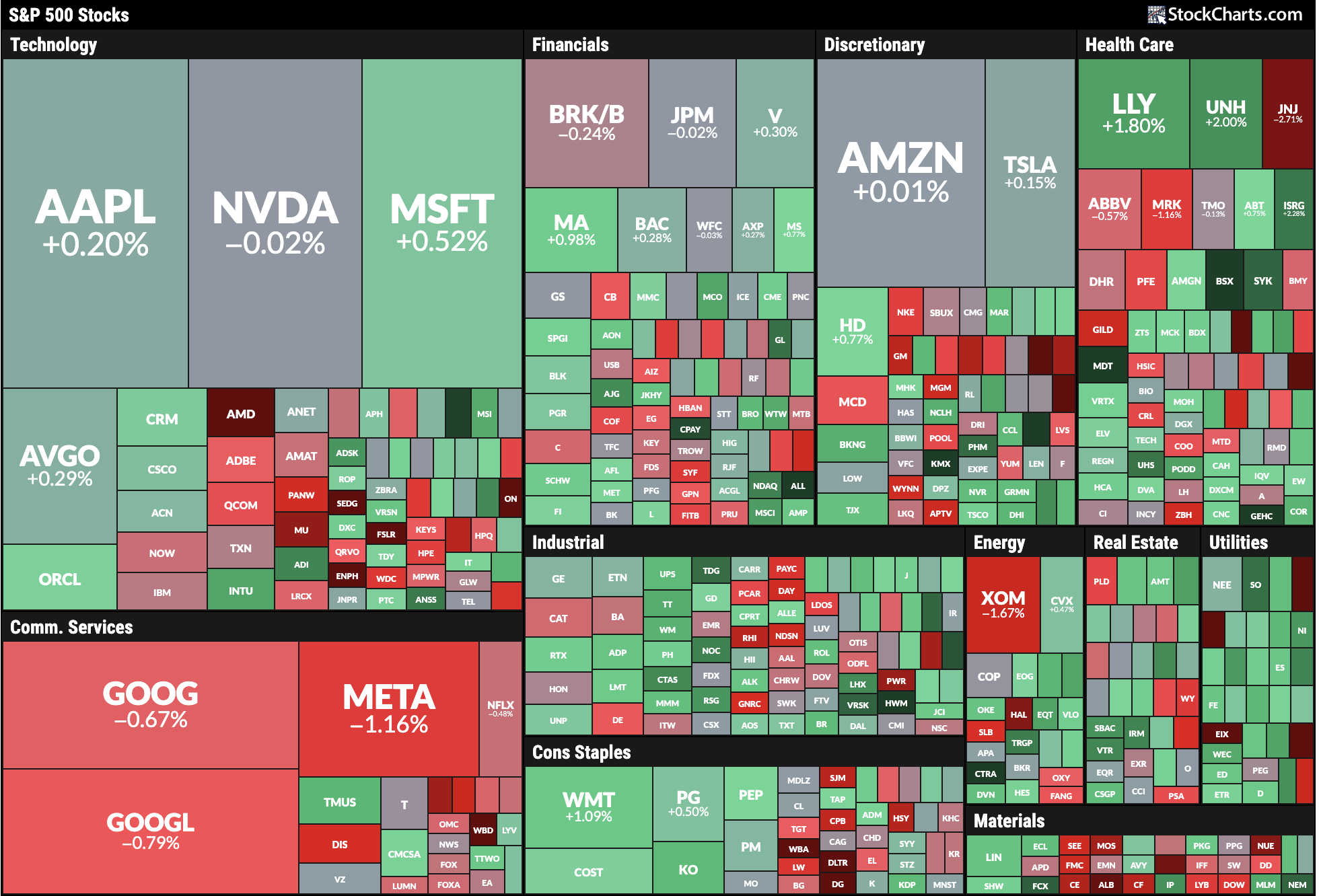

Market Map S&P 500:

Via de Market-Map van de S&P 500 (slot woensdag) zie u hieronder een neutrale sessie bij de meeste sectoren. Vandaag (donderdag) blijft Wall Street dicht.

Analyse AEX index:

Bij de AEX zitten we blijkbaar in een sterke fase mede veroorzaakt door ASML dat de afgelopen dagen met ongeveer € 45 a € 50 opliep. Aangezien ASML heel zwaar meeweegt binnen de AEX index zorgt alleen dat aandeel al voor meerdere punten winst bij de index.

We zien dat de AEX tot rond de 896 punten opliep donderdag, eerder bereikte de index al even de 898 punten waardoor de weerstandzone tussen de 898-901 punten werd opgezocht. Tot een doorbraak kwam het wederom niet zodat het al sinds eind oktober is geleden dat de index weer tot boven de 900 punten geraakt. Technisch bekeken wat er tussen die 898-901 punten dus een zware weerstand door de toppen van eind oktober, begin november, begin december en de top van begin deze week.

En alsof het nog niet genoeg is wacht ook het 200-daags gemiddelde rond de 898-901 punten wat normaal gezien ook een zware weerstand is. Als de AEX de doorbraak kan forceren en solide boven de 901 punten kan sluiten dan ligt de weg open tot rond de 918-922 punten.

Steun kunnen we verwachten rond de 885, de 875 en de 870 punten.

Bitcoin grote correctie op komst?

Wat ik absoluut niet wil zeggen is dat het nu al zo ver is, maar net als bij de aandelen staan er veel signalen op donkerrood. Zo lang het duurt kijken we rustig mee naar alle gekkigheid, want deze periode gaan we niet vaak meemaken.

Deze chart hieronder kwam ik tegen via mijn 'socialmediaplatformen' en eigenlijk dacht ik meteen, het zou zo maar eens kunnen. Tot rond de 30.000 dollar? Waarom niet, het gebeurde eerder van 20.000 dollar naar 9.000 dollar, en van 60.000 dollar naar onder de 30.000 dollar met later nog een keer van pakweg 70.000 dollar naar net onder de 20.000 dollar.

Dat kan wel een koopmoment opleveren voor de langere termijn, dus stap niet te hoog in maar profiteer zodra plots niemand de Bitcoin meer wil hebben. Zo gaat het altijd op de beurs ofwel de financiële markten, als iedereen iets wil dan wil men mee en als men overal vanaf wil dan blijven we er ver van weg.

Bitcoin analyse op dagbasis:

Inmiddels valt de Bitcoin al terug vanaf de 103.000 dollar eerder deze week tot rond de 94.500 dollar vanmorgen. We zien een kop-schouder patroon op de dag grafiek met als doel een koers rond de 75.000 dollar zodra de Bitcoin onder de 90.000-91.000 dollar zakt. Rond die 75.000 dollar zou men kunnen overwegen om voorzichtig speculatief in te stappen met een ETF op de Bitcoin. Dat zal ik wel op tijd meegeven aan de leden, ik heb enkele mooie ETF's uitgezocht daarvoor.

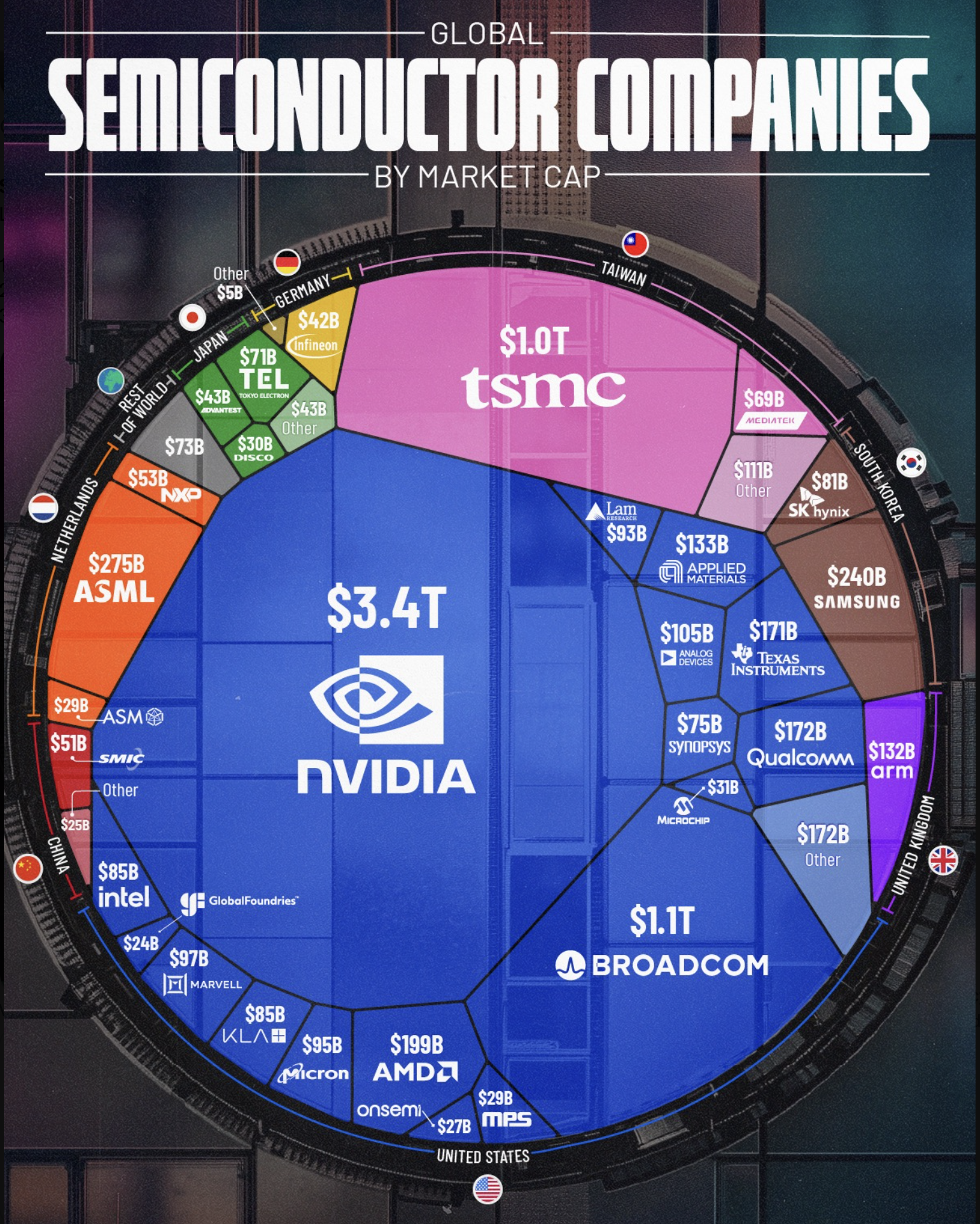

Overzicht waarde Semi conductor sector:

Zelf ben ik gek op dit soort plaatjes met een duidelijk overzicht wat betreft een sector, dit keer de Semiconductor bedrijven in 1 duidelijk overzicht. Uiteraard valt Nvidia op met nu een marktwaarde van 3,4 triljoen dollar, maar we zien dat Broadcom en TSMC daarbij ook opvallen met hun marktwaarde rond de 1 triljoen dollar.

Alle chip bedrijven hebben een stevige marktwaarde, maar vallen vrijwel niet op met bedrijven als Nvidia. Toch zien we dat onze trots ASML best een mooi stukje van de taart voor zich neemt met 275 miljard dollar aan marktwaarde.

Uiteraard blijft het grootste gedeelte van de taart weggelegd voor de VS.

Deze sector is wel wat aan het corrigeren momenteel en lijkt terug te moeten na een valse uitbraak. Voor onze 'Dynamische Aandelen Portefeuille' zoek ik naar enkele aandelen uit deze sector om op te nemen. De kandidaten zijn Nvidia, ASML, AMD, Micron en KLA Tencor, maar eerst de correctie afwachten.

Opvallende cash positie Berkshire ofwel Buffett:

De enorme cashpositie van Berkshire Hathaway hangt boven de markt, het fonds van Warren Buffett is natuurlijk niet het eerste de beste want de trackrecord blijft verbazingwekkend over 10-tallen jaren. Buffett zelf zegt dat de markten veel te hoog gewaardeerd staan en dat alleen een zeer stevige correctie of een 'CRASH' alles weer meer naar normaal kan brengen.

Als zo iemand al deze conclusie trekt dan lijkt het me verstandig om voorzichtig te blijven, alleen kan niemand zeggen wanneer deze grote terugval er zal komen. Van onrust op de markten kunnen we nu al spreken gezien de volatiliteit.

Overzicht cijfers en data deze week:

Een redelijk belangrijke week wat betreft de agenda, u ziet dat Wall Street dicht blijft vandaag, morgen krijgen we de eerste cijfers over de arbeidsmarkt van dit jaar.

Even een korte blik op de Nasdaq 100 index:

De Nasdaq 100 index speelt wat met het 50-daags gemiddelde en kan er nog net boven blijven, het 50-MA zien we rond de 21.065 punten. De lagere toppen vallen ook op, dat is al zo sinds de top werd neergezet midden december. Daarna zien we al 2 lagere toppen op de chart terwijl de bodems voorlopig gelijk blijven.

Nu is er een 3e poging tot een grotere correctie gaande terwijl de indicatoren aan het verzwakken zijn. Als de index nu verder zakt moeten we toch rekening gaan houden met een correctie van tussen de 5% zelfs 8% vanaf de top. Let er wel op dat er al meer dan 4% vanaf is op dit moment, dus die 5% werd al bijna behaald. Het zal gaan om het vervolg want ik gaf eerder al aan dat het vrijwel zeker tussen de 5% en 8% zou worden, alles boven de 8% zal de daling doen versnellen en dan pas komt het gevaar voor een mogelijke crash in beeld.

Op zich is er nu nog niet zoveel aan de hand wat betreft de langere termijn, we kunnen pas gaan kijken om wat long posities op te nemen voor de 'Dynamische Aandelen Portefeuille' zodra de index onder de 20.750 punten terecht komt. De 8% daling zal rond de 20.375 punten een feit worden.

Steun nu de 20.850, de 20.750 en de 20.375 punten, later een doel rond de 19.850 en het 200-MA dat nu rond de 19.585 punten uitkomt. De index staat nog 1.600 punten boven het 200-MA, een index zoekt in feite altijd wel weer dat 200-MA op, in augustus vorig jaar was dat ook het geval.

Plannen voor 2025 via onze exclusieve signalen:

Voor 2025 hopen we het net zo goed te doen als in 2024 want we sluiten 2024 goed af met een mooie winst, gemiddeld toch goed voor 10% per maand, ook in december hebben we 10% behaald bij Guy Trading en Systeem Trading. Dat is zonder de meerdere leuke signalen voor onze nieuwe 'Dynamische Aandelen Portefeuille' die goed uitpakten. Ook in 2025 gaan we daarmee door.

We hebben wat posities opgenomen maandag op enkele indices en wat aandelen bij Guy Trading en Systeem Trading. De short positie op de Nasdaq 100 en Nvidia werden met een mooie winst gesloten zodat de start van dit jaar dik in orde is. Er lopen nog posities nu, die gaan we ook zo goed als mogelijk managen voor de leden.

De posities kunt u opnemen door lid te worden voor € 35 tot 1 MAART 2025, dan kunt u 2 maanden kennis maken met onze exclusieve service voor de leden.

Schrijf u in via de link https://www.usmarkets.nl/tradershop

Resultaat services januari 2025:

Met vriendelijke groet,

Guy Boscart